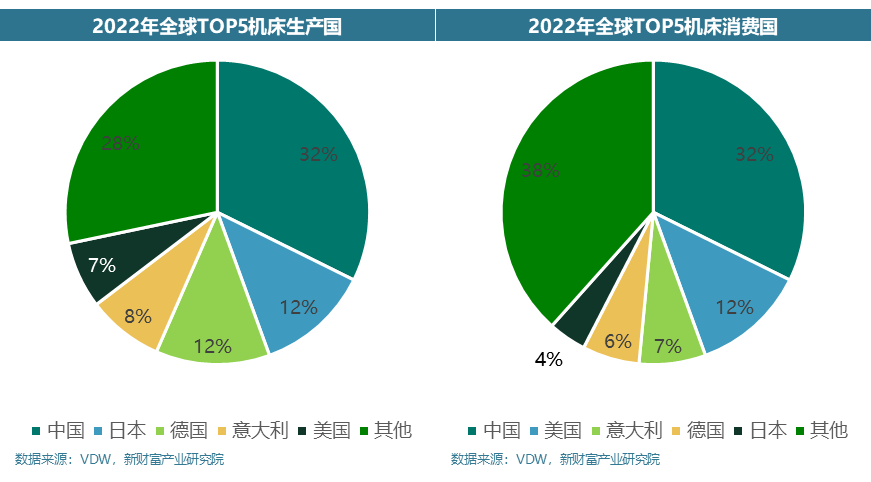

根据 VDW(德国机床制造商协会)公布的数据,2022年中国已经是全球最大的机床市场,机床生产额和消费额在全球占比均为 32%,占比最高。2022 年机床产量top5国家为:中国、日本、德国、意大利、美国,CR5约为72%;机床消费top5国家为:中国、美国、意大利、德国、日本,CR5约为62%。

从2009年开始我国就慢慢的变成了机床大国,对比日本德国等机床强国,我们还有几个明显的结构性差异:1、日德有突出贡献的公司规模远大于国内龙头,全球前十大机床公司日本4家、德国4家、美国2家,我国机床企业市值基本都在百亿以下;2、日德机床出口在生产中占比远高于我国,2022 年日本、德国机床出口在生产额中占比分别达到 71.2%、72.6%,而我国只有23.24%。

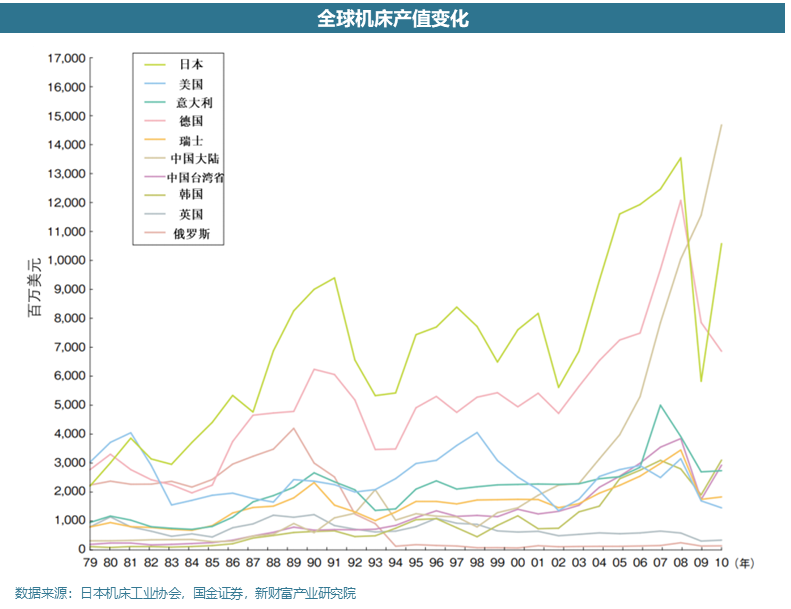

看全球机床产业变化,日本的崛起、美国的衰落、我国的崛起都是全球格局变化的重大事件,本文主要复盘全球机床格局变化的重大事件,观察能否为我国机床行业的发展提供路径指引。

日本机床行业的发展与日本政府全力支持关系紧密。早在第一次世界大战期间,日本机床产业就迎来第一次扩张,第二次世界大战期间,1938年日本颁布了《机床制造事业法》,通过免税、限制进口、补贴等手段支持本国机床行业的发展,到二战末期机床产值已经到了6.73万台/年。随着二战结束,日本作为战败国撤走60万台机床,限制年产量到1万台,机床行业急剧萎缩,接近归零。1945年-1955年日本机床行业之前日本机床行业的发展,主要是依靠战争需求拉动,技术依靠仿制欧美机床得到了迅速提升。

1955年-1970年日本机床行业随朝鲜战争的爆发从萧条中迅速走出,加之对外来厂商的限制和逆向开发的补贴,日本机床产量迅速提升。我们总结日本在这一时期的政策支持:成立了日本机床协会,建立了进口协会,与欧美公司进行技术合作,这期间最重要的是1956 年发布的《机械工业振兴临时措施法》(《机振法》)。《机振法》通过财政资金扶持,推动设备更新,包括但不限于降低利息、延长融资时间、放宽担保条件等。在这一期间,全国机床企业的设备更换一新。

1971年-1982年是日本机床反超的关键时期,1971年,日本实施《机电法》,旨在推动机械工业与集成电子工业的融合,引导本国机床厂商投入数字控制机床的开发与生产。1978年,进一步颁布《机信法》,激励技术创新,特别是在电子机械设备和软件开发领域,为日本机床产业的高端化进程提供了加速契机。

1982年-2009年,从1982年开始日本机床产值超越美国,之后连续27年位居世界第一。全球机床格局在2009年又发生了一次重大变动,中国从2001年加入WTO开始迅速崛起,2009年超越日本、德国,成为机床产值世界第一。受金融危机影响排在第三,之后受到 2008 年下半年开始的经济减速影响较大,排在中国和德国之后位居第三。此后,得益于以中国为代表的新兴国家旺盛的设备投资需求,2010 年超过德国恢复到第 2 位。

2009年之后,全球机床行业格局经历了显著变化。尽管受到了金融危机的影响,日本机床产值在消费电子领域和中国等新兴市场的设备投资需求的推动下有所回升。然而,2019年的中美贸易冲突和2020年的新冠疫情再次使日本机床产值出现下滑。在随后的几年中,尽管海外订单受到挑战,但到2022年亚洲和北美市场的订单量创出新高。进入2023年,由于中国经济提高速度的放缓,亚洲市场的订单出现下降,显示出全球机床行业正在适应经济环境和市场需求的新变化。

我们能够正常的看到日本的机床行业的反超和美国机床行业的衰落都发生在上世纪70年代末80年代初,造成此现状有着社会、政治、经济、政策、技术等等多方面的原因,我们总结主要有4点造成了日本在全球产业的转移中反超美国:

在数控技术出现之前,欧美传统机床强国凭借多年发展积累的经验在精密制造领域始终有着一马当先的优势,日本更多是以追赶者的姿态引进技术,而数控技术的出现让厂商重新站在同一个起跑线。日本国内的企业都快速实现了数控化,并且向分布式数控系统、柔性制造系统等领域进行延伸,在部分领域走在了世界前列。正处于高速成长期的大隈铁工所、山崎铁工所、森精机第一时间采用数控技术,改变了日本机床行业的竞争格局,让池贝铁工、新泻铁工所、日立精机等“二战”前便兴旺的大企业则于 2000 年以后走到了尽头。

日本数字控制机床制造商在 70 年代初采用的市场策略是优先生产小型、低成本、功能简单的车床,以刺激国内外中小企业的潜在需求,以占领广大市场、获取利润为主要目标。这一策略不同于典型的美国制造商(包括部分欧洲制造商),后者侧重于生产汽车、航空航天等领域价格昂贵的大型高端机。

日本在机床产业方面相对于美国具有非常明显优势,尤其在人才教育培训、劳动力成本和汇率方面。1980年代,日本的劳动力成本低于美国36%,机床制造成本也相应低23%,并在技术人才的培养上投入较多,特别是电子和电机工程专业。加之美元的升值导致美国制造成本上涨,限制了其在国际市场的竞争力。而日本早期对计算机技术的注重和投资,结合较低的劳动力成本,为日本机床产业的技术创新和市场优势奠定了坚实的基础。

日本汽车产业的加快速度进行发展在1975到2001年间显著带动了国内机床产业的增长和技术创新。随着1983年日本汽车产量全球领先,相关的机床技术需求也随之提升,促进了包括柔性制造系统(FMS)在内的关键技术突破。此外,汽车工业在东京、大阪、名古屋等地形成的制造业集群为机床行业提供了强大的市场需求和创新动力,从而推动了日本机床产业的全球领先地位。

我国机床行业虽然从加入WTO之后就迅速成为了全球最大的机床市场,但是从沈阳机床的历程就能看出,我国走向机床强国的进程甚至可以说起步。以沈阳机床为代表的机床国企,在2001年之后的黄金十年似乎都遵循着“先做大,再做强”的路径,在技术进步上希望能够通过并购一蹴而就,最后导致盲目扩张的众多企业在周期波动中轰然倒塌。沈阳机床的衰落体现了机床行业的特殊性:

不会受到成本红利的太大影响,日本、德国、韩国、意大利等机床贸易顺差国家,都不是低工资市场,东南亚、墨西哥等近年制造业全力发展的国家都是贸易逆差国家。

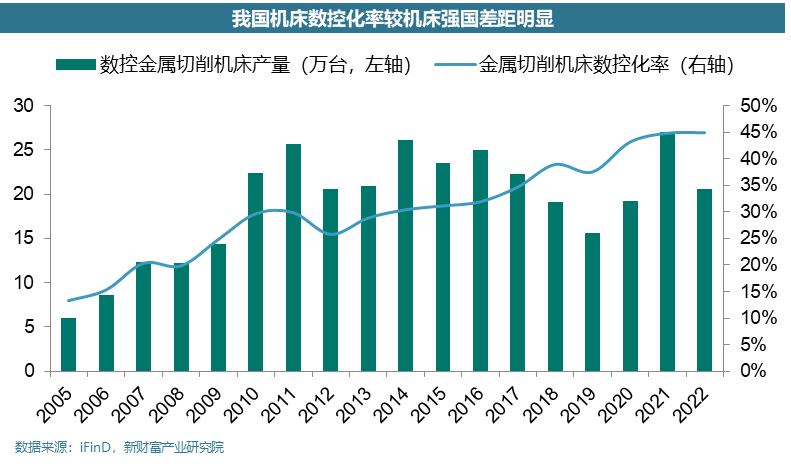

机床行业的政策要求很高,机床行业的技术积累是漫长的过程,完全的市场化,很难引导出高端机床的制造,参考日本等国家的发展,日本政府对机床行业的引导和扶持在日本机床行业格局很稳定之后才逐步退出,政府对于数控技术的大力引导促使日本机床数控化率从1955年的42.7%提升至1984年的95.1%,我国当前机床数控化率在45%左右,当前我国主要政策:2023年12月的中央经济工作会议提出的“推动大规模设备更新”,机床企业“加计扣除”税收减免,从这些政策能够准确的看出与《机振法》有相似之处。

从技术层面来讲,日本遇到CNC技术出现的契机,现今智能化、AI技术的出现同样有着改变制造业的潜力,虽然我国机床市场已非常庞大,从技术大升级角度寻找增量有一定难度,但是机床行业技术投入向来是前瞻性且高成本的。

从出海层面来讲,可以借鉴日本机床产业和汽车产业的互相成就,70-90年代是日本汽车行业的爆发期,汽车工业是日本机床需求的大多数来自。2023年我国已经超越日本,成为汽车出口第一大国,由此带来的机床出海结构性机会越发明显。

从政策层面来讲,“大规模设备更新”“加计扣除”与日本《机振法》如出一辙,鼓励机床企业研发投入,政策推动设备更新,提升整体数控化率。

▪ 2024年中国伺服系统行业市场现状及竞争局势分析 通用伺服国产替代持续加速

▪ 9月3-6日,2024年中国机电产品博览会暨2024武汉国际机床展览会将盛大召开

▪ 2023年全球及中国工业自动化行业现状及发展的新趋势分析,伴随国产品牌技术不断迭代,国产替代持续推进

▪ 精彩回顾 引领技术新风向 创新产品及应用方案集结2024 ITES深圳工业展